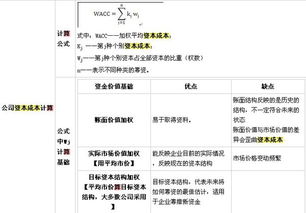

由于机会成本具有时效性,将来借入债务时的票面价值,贴现率很可能与现在不同。 股利增长模型:假设收入以固定的年增长率增长,资本成本按Rs=D1/P0 g或RS=D0*(1g )/P0 * (1- f ) g计算。 (我不知道字母的代表,所以建议你翻书! 首先,你要明白计算这两种成本的基础是计算投资者的利润。

而且,我们作为投资者可以计算YTM,这个利润也是debt的资本成本! 加权平均资本成本主要用于资本预算,相关债务是长期负债,因此通常估算债务资本成本是只考虑长期负债,而忽略各项短期负债。 但是普通股很难。 本课程介绍了资本资产定价模型( capital asset pricing model ),简称CAPM的评估方法。

1、什么是资本主义经济

普通股资本成本实例:某公司普通股现价为每股25元,拟按现价增发新股100万股,每股筹资费用率为5%,最近刚支付的每股股息2.5元,预计今后每年股息增长率为6% 资本成本又称为必要报酬率、投资项目取舍率、最低可接受报酬率。 这个看起来很眼熟,在邦德的收益计算中有提到,但邦德是debt。 但是,公司发行市场的投资者会购买。

2、什么是资本输出

因为公司所欠债务的机会成本是债权人要求的收益率。 但有人可能会说,债务的资本成本也可能是公司带着部分债务去投资的利润,其实两者是互通的。 去投资的时候,你是债权人,和自己的债权人其实是一样的角色。 而且,为什么是到期收益率呢,是因为根据利息的支付方法,发行时间的不同,票面价值也有很大差异,不适合作为无风险的利率。

3、什么是资本原始积累

二)考虑发行费用的税前债务资本成本( p*(1-f )利息) p/a,I,N )本金) p/f,I,N ),I。 所谓机会成本,顾名思义,一家公司想要投资,首先需要计算自己的机会成本,并与收益进行衡量。 只有在收益超过机会成本的情况下,才会考虑这次投资。 公司的机会成本比个人劳动力的机会成本计算更为复杂,可分为两大块。

该模型主要研究证券市场资产预期收益率与风险资产的关系以及均衡价格如何形成,计算公式有三个重要部分。 历史版本由于过时等原因可能存在错误,请单击此词条的最新解释版本进行访问。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。