财政部税务总局关于支持零星企业融资有关税收政策的通知(财税〔2023〕77号)第二条、第三条。 纳税人享受暂扣存货前的增量留存额,是本期期末留存额比2023年3月31日新增加的留存额。 对机关(企业)从事证券交易取得的收入,应当计入当期损益,并按照规定征收企业所得税。

制造业骨干企业是指按国民经济行业分类归入制造业,年销售额在2000万元以上(含2000万元) 4亿元以下(不含4亿元)的企业。 一个纳税期间缴纳的增值税不足退还的,可以在本纳税年度内以前纳税期间缴纳的增值税扣除退还的增值税后的余额中退还。 不足返还的,可以在本纳税年度内结转以后的纳税期间返还,但不能结转以后的年度返还。

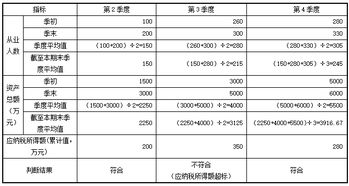

1、小微企业税率说明

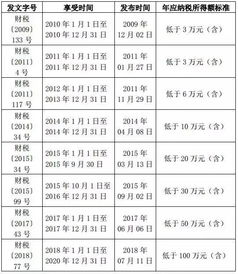

扣缴义务人不依法履行扣缴义务或者不能履行扣缴义务的,非居民企业应当自扣缴义务人应当支付之日或者到期日起7日内,向收入发生地主管税务机关申报缴纳企业所得税。 微利企业一般是指从事国家非限制和禁止行业,同时年应纳税所得额在300万元以下,职工人数在300人以下,符合资本要求。 年9月1日至2023年12月31日,对金融机构向中小企业、微型企业、个体雇主发放小额贷款取得的利息收入免征增值税。

2、小微企业税率明细

非居民企业:指依据外国(地区)法律设立,但实际管理机构不在中国境内,但在中国境内设立机构、场所的企业,或者在中国境内未设立机构、场所,但来源于中国境内所得的企业。 自2023年1月1日起,金融企业按《贷款风险分类指引》 (银监发( 2023 ) 54号)对涉农贷款和中小企业贷款进行风险分类后,按以下比例计提的贷款损失准备金,准予在计算应纳税所得额时扣除:

3、小微企业税率计算器

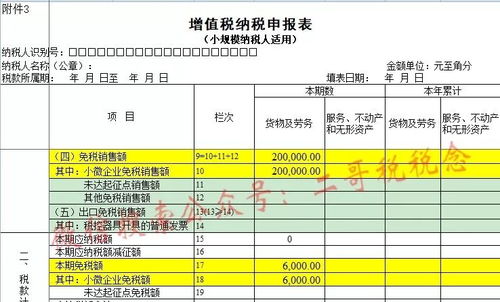

享受条件2 )小规模纳税人发生增值税应纳税销售行为,合计月销售额超过15万元,扣除当期发生的销售房地产销售额不超过15万元的,其销售货物、劳务、服务、无形资产取得的销售额免征增值税。 财政部税务总局关于中小企业融资(信贷)担保机构准备金企业所得税税前扣除政策的通知(财税) 2023 ( 22号) ) )。

4、小微企业税率有哪些

政策依据1. 《财政部国家税务总局关于全面推开营业税改征增值税试点的通知》 (财税〔2016〕36号)附件3 《营业税改征增值税试点过渡政策的规定》第一条第(六)项。 法律依据: 《中华人民共和国个人所得税法》第六条应纳税所得额的计算:(一)居民个人综合所得,按纳税年度所得额扣除费用后六万元及专项扣除、专项附加扣除和依法确定的其他扣除后的余额为应纳税所得额。

其中,企业所得税法实施条例规定了最低折旧年限为3年的设备器具,单位价值的100%当年可一次性税前扣除的最低折旧年限为4年、5年、10年的,单位价值的50%当年可一次性税前扣除,剩余的50%按规定剩余

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。