企业所得税的计税公式为:应纳税额=应纳税所得额税率:应纳税所得额=收入总额-各项税前扣除-非税收入-免税收入-上年度亏损等。 企业内研发项目的支出,应当区分研究阶段的支出和开发阶段的支出。 企业计税工资的扣除:实事求是地扣除企业的合理工资、薪金,意味着取消了多年来内资企业计税工资制度的实施,切实减轻了内资企业的负担。

企业享受研发经费税前扣除政策的其他政策口径和管理要求基于《财政部国家税务总局关于完善科技部的研究。 将个人自有房屋出租用于企业经营,开具增值税普通发票、增值税专用凭证。 企业利息支出的扣除方式企业利息支出的扣除:纳税人在生产、经营期间,向金融机构借款的利息支出,按实际发生数扣除; 向非金融机构借款的利息支出,不超过金融机构同类、同期贷款利率计算金额以内部分的,准予扣除。

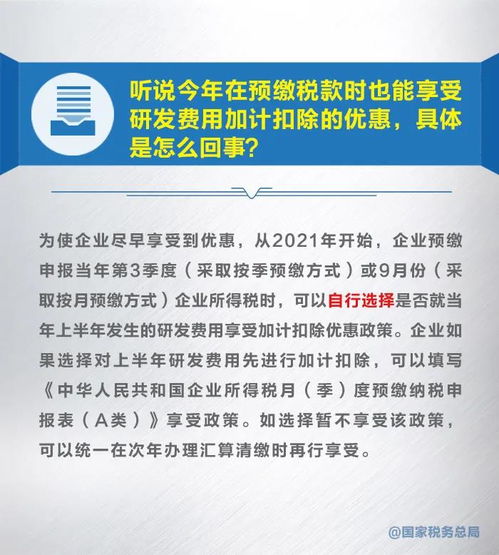

1、研发费用加计扣除75%还是50%

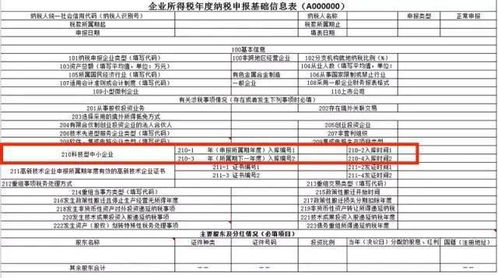

许多公司企业和会计代理公司招聘会计主管或总帐会计时,担任初级会计师是其基本要求之一。 新政策规定: 2023年1月1日至2023年12月31日期间科技型中小企业开展研发活动中实际发生的研发费用,未作为无形资产计入当期损益的,在按规定实际扣除的基础上,按实际发生额的75%予以税后形成无形资产的,在上述期间按无形资产成本的175%税前摊销。

2、研发费用加计扣除75%文件

但是,允许实质性扣除的工资薪金必须“合理”,对明显不合理的工资薪金不能扣除。 直接应用于某一科研成果,如直接采用已公开的新技术、材料、装置、产品、服务或知识等。 制造业、住宿和餐饮业、批发和零售业、房地产业、租赁和商务服务业、娱乐业以外的企业,开展研发活动。 火车票面额/(1) )9)为可抵扣的所得税,应计入税额。

3、研发费用加计扣除75%政策文件

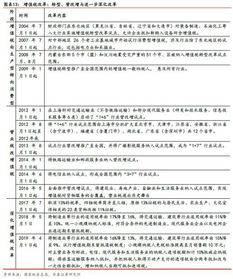

计算企业应纳税所得额,纳税人财务会计处理与税收规定不一致的,应当按照税收规定进行调整。 根据财税[2013]70号文《财政部、国家税务总局关于研究开发费用税前加计扣除有关政策问题的通知》第一条的规定,以及国税发[2008]116号文《企业研究开发费用税前扣除管理办法》第四条的规定,讨论。 非居民企业、核定征收企业、财务会计健全但不能准确筹集研发经费的企业不能享受。

财政部国家税务总局科技部关于完善研发费用税前扣除政策的通知(财税〔2015〕119号)企业内部研发项目开发阶段支出,同时符合以下条件方可确认为无形资产: 完成该无形资产并使其能够使用或出售在技术上是可行的。 完成、使用或者出售该无形资产的无形资产产生经济利益的方式,包括运用该无形资产生产的产品存在于市场上或者能够证明无形资产自身存在于市场上,无形资产的内部使用应当证明其有用性。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。